↑ 点击上方“湾区房产会”关注我们

下半年了,很多小伙伴想要买房。买房十有八九得贷款,要贷款就会想到公积金,觉得公积金比商业贷款利息低。可是,很多人觉得公积金贷款麻烦,不知道公积金的贷款额度怎么判定,也不知道自己是否能申请到最高额度?

因此,湾区房产会小编特意策划了公积金贷款的相关专题,本文将重点讲解公积金贷款额度问题,分析哪些因素会影响到贷款额度。

算账:你用公积金能贷多少钱?

先来说说市民最关心的贷款额度的问题。关于公积金贷款额度,最新政策为首套房最高可贷120万、二套房最高可贷80万、起贷额度为5万。

东莞公积金贷款额度计算

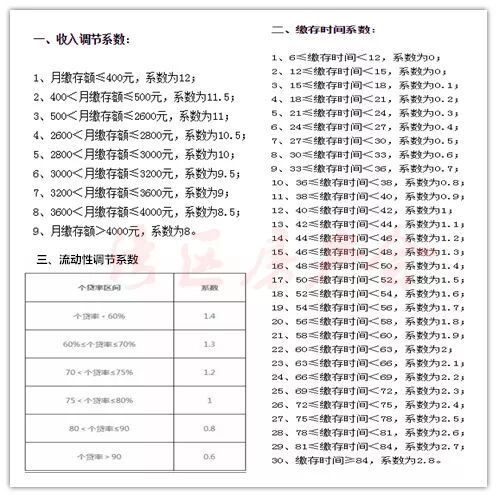

1、公积金贷款额度计算公式:职工个人公积金贷款可贷额度Y=个人公积金账户余额B×(缴存时间系数T+收入调节系数I)×流动性调节系数L。

2、公积金家庭最终可贷额度计算公式:家庭最终可贷额度=借款人可贷额度+配偶可贷额度。

3、不超过东莞住房公积金贷款限额。

4、高于东莞住房公积金贷款起贷额度。

【备注】:

1、职工个人缴存住房公积金的贷款最高额度为50万元;夫妻双方缴存住房公积金的贷款最高额度为80万元。

2、东莞住房公积金贷款起贷额度为5万元。

3、配偶未缴满6个月但正常缴存的或不属于正常缴存的,其可贷额度不予计算。

4、配偶未缴满6个月但正常缴存的,其缴存基数纳入家庭收入计算供收比。

5、东莞公积金贷款缴存时间系数和收入调节系数请参考《东莞再次调整公积金贷款可贷额度计算系数》。

6、缴存时间系数由申请时往前推算正常缴存月份数对应的列表系数,出现中断的,未缴存的月份不纳入计算。

7、缴存时间系数:由申请时往前推算正常缴存月份数对应的列表系数,出现中断的,未缴存的月份不纳入计算。

文字很复杂是吧,看下表对号入座。

东莞公积金贷款首付比例

根据现行东莞住房公积金贷款政策规定,若住房公积金贷款申请人为东莞缴存职工,首套房或二套房首付均为三成,而异地缴存职工在本市申请公积金贷款无论首套还是二套,首付均为四成。简单来说就是东莞公积金缴存职工公积金贷款首付比例为三成,而异地公积金缴存职工申请公积金贷款买房最低首付比例为四成。

【举例】:小王每月缴存公积金1600元,目前连续缴存时间为两年半(30个月),余额有32000元。如果他现在想用公积金贷款7成,可以贷多少钱?如何计算?如何操作?

【计算】:(仅供参考)

1、东莞公积金贷款额度计算公式为人公积金账户余额B×(缴存时间系数T+收入调节系数I)×流动性调节系数L。

2、小王公积金每月缴存1600元对应系数为11,贷款余额为3.2万元,缴存时间30个月对应系数为0.6,贷款7成对应调节系数为1.3,所以小王可以申请公积金贷款额度为27.46万元,具体计算如下:贷款额度=3.2万×11×0.6×1.3=27.46万元。

3、小王可以携带东莞市住房公积金贷款申请表等资料前往东莞公积金中心提出贷款申请。一般资料齐全,符合条件即可成功办理。

公式太复杂不会计算?别担心,有计算神器!

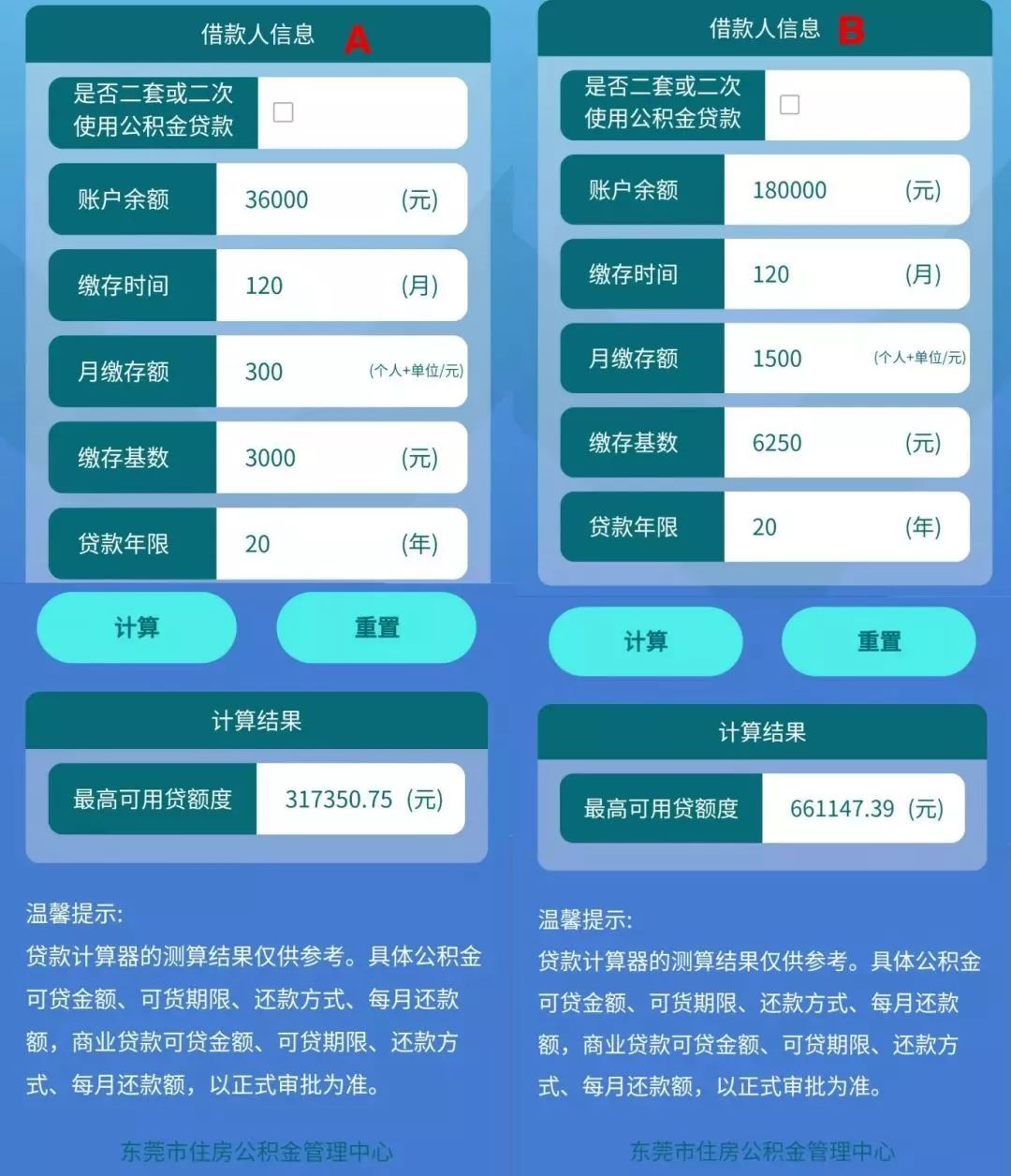

在东莞公积金管理中心的官网或者在其微信公众号均有贷款计算器,只要将相关数据填写上去就会计算出你公积金最高可贷额度。

举个例子,同样缴存10年、贷款年限为20年的情况下,A缴存比例为5%、月缴存额(个人+单位)为300元,其缴存基数为3000元,账户余额有3.6万,用贷款计算器可快速算出最高额度约31万;而B缴存比例为12%、月缴存额为1500元,其缴存基数为6250元,账户余额则有18万,那么最高可贷66万。由此看来,缴存的账户余额越多,可贷额度就越多。

有些市民可能会疑惑,为什么小编举出的例子都是以20年为贷款年限,明明贷款30年的还款压力更小?!

这就要讲到公积金贷款的一项特别要求——申请公积金贷款虽然没有限制房屋建筑面积,但贷款年限却受住房面积的限制,其中,无论是购买一手房或二手房,建筑面积在90㎡以上的,贷款年限最长不超过20年;购买一手房、商转公贷款,房屋属于首套自住房且首次使用公积金贷款,面积在90㎡(含)以下的,才能申请30年的贷款年限。

公积金中的月收入=缴存基数≠每月实际工资收入

上文一直提到一个关键词——“月收入”,这是每个月的工资收入吗?有这想法的请打住,此收入非彼收入啊!

根据东莞公积金管理中心规定:申请人月收入=申请当月公积金缴存额/(个人缴存比例+单位缴存比例)。依此计算,月收入与实际的工资流水是有很大差距的。以上面C为例,其公积金核定的月收入=500元/(5%+5%)=5000元,但据C自己透露,他的月薪实际是1.2万。

为什么公积金核定的月收入与实际工资收入有这么大差距呢?其实,这与东莞采用缴存基数核定家庭收入计算供收比有关,公积金贷款中的“月收入”以公积金缴存基数为准,不以实发工资为准,即月收入=缴存基数≠每月实际工资收入。

“申请贷款时,公积金中心会先计算好申请人的还款能力,你们房子所需的公积金贷款金额是多少、申请人的缴存基数和账户余额是多少,再用缴存基数乘以60%(每月还款额不得高于缴存基数的60%)就是申请人最大的还款能力,如果所需贷款超过还款能力,公积金中心可能会不批,或者减少申请人的可贷额度。”东莞市公积金管理中心相关工作人员透露道。

公积金贷款并不是你想贷多少就能贷多少,具体可贷额度还得遵循“每月还款额不得高于月收入的60%”规定!依据相关政策,申请人月收入=申请当月缴存额/(个人缴存比例+单位缴存比例)、每月还款额不得高于月收入的60%计算得出,C的月收入为5000元,其公积金还款额不能超过5000*60%=3000元。

由此可知,若C贷款100万,月还款额就远远高于C月收入的60%,这显然与政策相悖。那么,根据他最高月还款额不能超过3000元可反向推算出,C最多只能贷到52万的款项(这需C缴纳10年公积金、账户余额达到6万),其余的房款则需申请商业贷款。

想申请120万贷款?难!

通过上述分析,我们知道,公积金的贷款额度不仅与账户余额、缴存基数密切相关,还受限于申请人的还款能力。

即使申请人的公积金账户余额和缴纳年限足够多,能支撑其申请更高额度的贷款,但由于“贷款每月还款额不得高于家庭月收入的60%”的限制,实际申请下来的贷款会比预期的少。

公积金的最高额度虽然可达到120万,但要想申请到最高额度还是比较难的,可能要机关单位这些缴纳公积金比较多的才能申请到。

“湾区房产会”汇聚粤港澳大湾区城市群各大城市知名投资大咖、资本大佬、实操大神,交流投资心得,真诚交流,如有兴趣可以加以下微信共同探讨粤港澳大湾区房地产市场。

免责声明:

本文仅代表“湾区房产会”个人观点,不构成投资建议,不承担任何法律后果。图片均来自网络,如有侵权,联系速删。